税制上の優遇措置

法人からのご寄附

企業等の皆様からのご寄附の場合は、法人税法第37条第3項第2号により、寄附金の全額を損金算入することができます。

※詳しくは以下文部科学省のWebサイトをご覧ください。

個人からのご寄附

個人の方からいただいたご寄附は、所得税と個人住民税において優遇措置を受けることができます。

寄附金控除額の目安、控除を受ける為の手続き等の詳細につきましては、以下の区分項目をクリックしてご確認ください。

| 区分 | 対象 | 算出方法 |

|---|---|---|

| 所得税控除 |

横浜国立大学基金 研究等支援基金*1 |

寄附金額*2 - 2,000円 = 所得控除の額 |

| 税額控除 |

学生修学支援基金*1 研究等支援基金*1 |

(寄附金額*2 - 2,000円) ×40% = 所得税の控除額*3 |

| 個人県民税控除*4 |

横浜国立大学基金 研究等支援基金 |

(寄附金額*5 - 2,000円) ×4% = 県民税の控除額 |

| 個人市区町村民税控除*4 |

横浜国立大学基金 研究等支援基金 |

(寄附金額*5 - 2,000円) ×6% = 市町村税の控除額 |

- *1 学生修学支援基金、研究等支援基金は、「所得税控除」か「税額控除」のどちらか選択が可能です。

- *2 寄附金額は、当該年の総所得金額の40%が上限となります。

- *3 当該年の所得税額の25%が上限となります。

- *4 都道府県・市区町村民税控除は、お住まいの都道府県・市区町村によって取扱いが異なります。

- *5 寄附金額は、当該年の総所得金額の30%が上限となります。

ふるさと納税による住民税控除への影響について

【ふるさと納税の限度額への影響】

本学に寄附をすることで寄附金控除を受けたとしても、ふるさと納税の限度額には影響しません。ふるさと納税の上限額を決める上でポイントとなる、住民税の控除額である特例控除の計算は、前年の所得額を基準とした「所得金額-所得控除額」で算出され、寄附金控除を引く前の住民税所得割額の20%が上限となっています。そのため、ふるさと納税の控除額の上限が変化することはありません。尚、住民税の算出についての詳細は、お手数お掛けいたしますがお住まいの各自治体にお問い合せください。

参考)総務省 ふるさと納税ポータルサイト ふるさと納税の仕組み

【ふるさと納税ワンストップ特例申請をご利用されている方への注意点】

本学へのご寄附に対する税制優遇を受ける為には「確定申告」の手続きが必要です。ふるさと納税にてワンストップ特例制度の申請書を提出後に、本学へのご寄附に係る確定申告をすると、ワンストップ特例申請が全て無効となってしまいます。税制優遇措置を受けるには、本学を含め寄附をした全ての自治体について確定申告を行う必要があります。

| 確定申告について |

みなし譲渡所得税の非課税措置

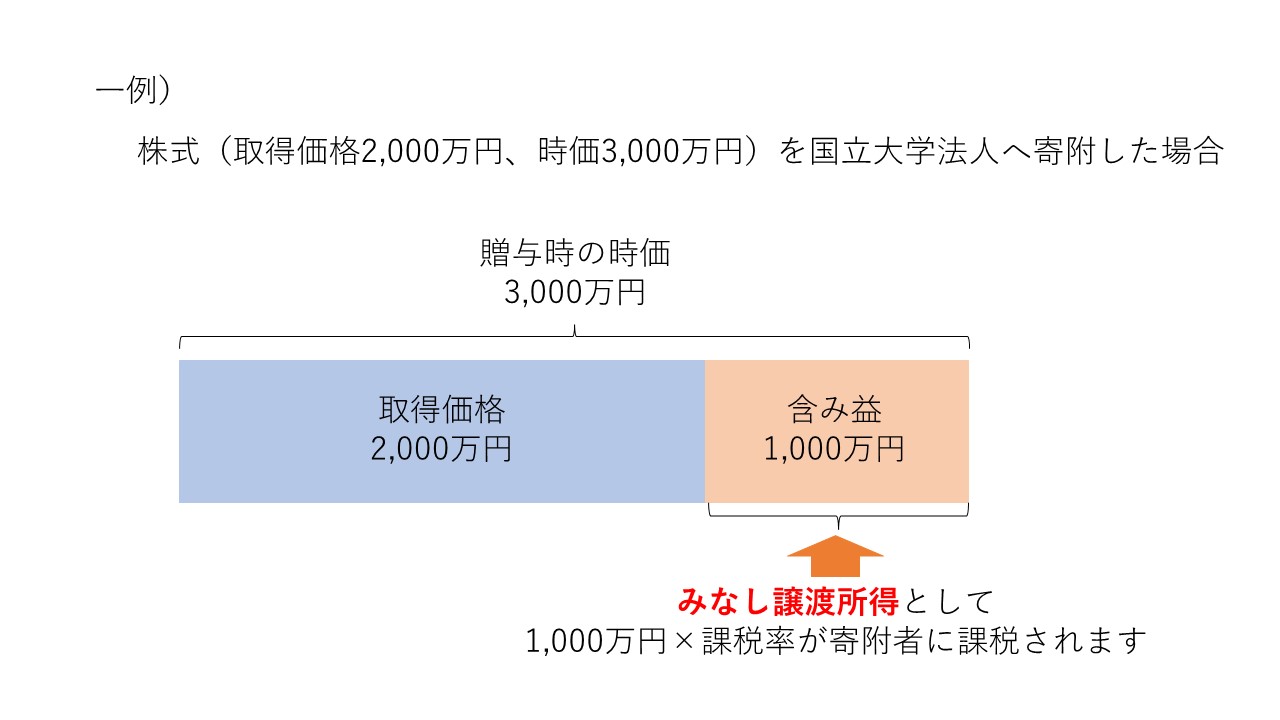

個人が国立大学法人等に対して、評価性資産である不動産や株式等の現物資産を贈与した場合、寄附時の時価で譲渡があった(贈与による所得が生じていなくても時価相当額の代金を受け取った)ものとみなされ、含み益(時価-取得価額)が課税対象となり、贈与者に対して所得税が課税されます。これを「みなし譲渡所得税」といいます。

本学では、横浜国立大学基金の特定資金として、文部科学大臣の証明を受けた「横浜国立大学現物資産活用基金」を設置しており、ご寄附いただいた資産は、当該基金において有効活用させていただきます。

なお、寄附者がみなし譲渡所得税の非課税措置の適用を受けるためには、非課税承認の申請を行う必要がありますので、本学が交付する各種証明書類を添付して所轄税務署へ提出してください。